みなさんこんにちは。

予備講座①は、「知らなきゃ損する、日本経済のカラクリ」です。

住宅ローンが金融機関にとって、「非常においしい商売」だということをご説明していきます。

「そんな事知っているよ!」という方は、飛ばしちゃってください(笑)。

◆金融機関ってなに?

みなさん、金融機関ってどういう商売か分かりますか?

誤解を恐れずに、分かりやすく表現すると・・・

「①お金を集めて、②増やす」

を行っている組織です。

①お金の集め方で区分すると、

一般個人から広くお金を集める(都銀、地銀、信金etc)

他の金融機関からお金を集める(消費者金融、クレジット会社etc)

に分かれます。

②お金の増やし方で区別すると、

貸して利息で儲ける(個人向けローン、企業向けローン)

投資して配当で儲ける(投資活動)

に分かれます。

◆貸して利息で儲ける(個人向けローン、企業向けローン)

これに着目してみましょう。

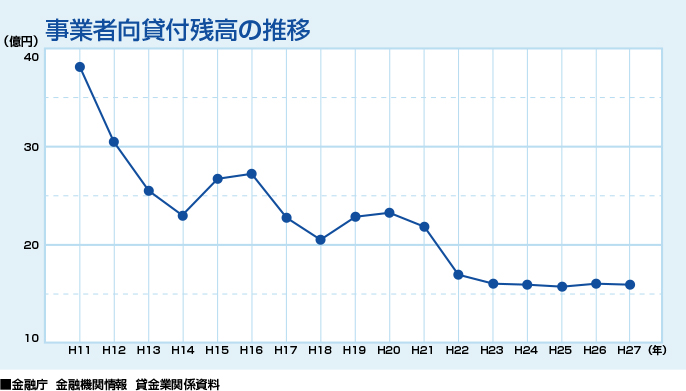

長引く不景気のもとで、銀行の企業向けローンは減少傾向にあります。

なぜか?苦しい企業にお金を貸すのは大切な事でしょう?

とお思いのあなた。それは確かに正解です! が、理想論です。

業績が危ない企業に貸して、もし倒産でもしたら大変なことになります。

◆バブル崩壊ってなに?

「不良債権」というものを説明しましょう。

これは、「貸したけど、返してくれないお金」の事です。バブル崩壊時に大問題になりました。

バブル期には、土地や株の値上がり熱を担保にした企業向けの貸付が、当り前のように行われていました。

そしてバブル崩壊。土地や株の値下がり。

貸したお金を、補てんするほどの価値が、土地にも株にもない。

そして大量の不良債権が生まれ、多くの銀行が破たんしました。

(北海道拓殖銀行(拓銀)、日本長期信用銀行(長銀)、日本債券信用銀行(日債銀)など)

◆金融検査マニュアル

そして、こういった銀行の破たんを教訓に、政府は1999年にこんなルールを作りました。

「金融検査マニュアル」

読めば堅そう。

噛み砕いて説明します。

「お金を貸すとき、企業側の業績をしっかりと把握してくださいね。」

それ以降、企業が「お金を貸して下さい」という時には、銀行は必ず、

「3期分の決算書を見せて下さい」

という風になりました。

そして、3期分の決算書の数字を、銀行のパンチャー(入力専門の人達)が、

バチバチバチッ!と専用ソフトに入力するわけです。そして、

「はい、お宅はC評価だから3000万円融資」

「おっ!お宅はA評価だから1億円」

「あらら、お宅はE評価だから貸せません」

となるわけです。

そこにはもう、

・持っている土地や株の値上がり見込

・事業自体の成長性

・社長自身の人間性

などの情報は入り込む余地は全くありません。

だから、業績の悪い企業に対しては、

「貸さない」

のではなく、

「金融検査マニュアルがあるから貸せない」

のです。

◆消費者金融の崩壊

では、銀行はどうやってお金を増やせばいいの?

そこで、目を付けたのが「個人向けのローン」です。

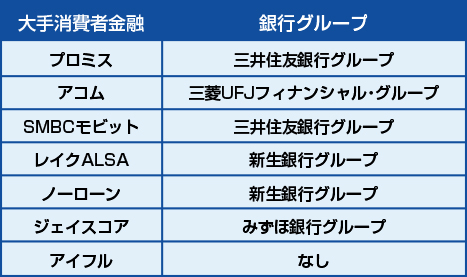

まずは、銀行が消費者金融の会社を傘下に組み入れました。

しかし、ここでまたバブル経済崩壊と同じような大事件が起こりました。

「グレーゾーン金利法」の施行です。

(平成18年12月に、貸金業法(貸金業の規制等に関する法律)、出資法(出資の受入れ、預り金及び金利等の取締りに関する法律)が改正され、3年程度を経てから、グレーゾーン金利が廃止されることになりました。)

またまた内容を単純化して説明しますと、

「今までの法律では、ある水準を超えた金利での貸付は禁止していたが、借り手が自主的に返す分には御咎めなしだった。

でも法律の改正で、自主的に返していた分も法律違反とみなす!返してあげなさい!」

え、今後ダメってことじゃくなくて、過去の分もアウトなの?

◆それはルール違反でしょう

私も法学部で、法律のルール(遡及効)を学びました。

例えば会社で、「9時出社だけど、遅刻の人が多いので、8時55分出社に変更します。8時55分以降に出社したら遅刻にします。」

というルールができたとします。

当然、このルールができてからの適用になるべきで、過去にさかのぼっての処罰はしないのが普通です。

でも、政府はやっちゃったわけです。さかのぼって、消費者金融会社を裁いちゃったわけです。

これにより、消費者金融業界は文字通り、なくなりました。

銀行としても、おいしい子会社が立ち行かなくなりました。

そんな情勢下、まさに今、銀行が軸足を移しているのが、「住宅ローン」なわけです。

◆住宅ローンでしか、稼げない

企業向け融資もダメ、消費者ローンもダメ

となると、残る選択肢は、

「土地と建物を担保にしつつ、給料で安定的に返してくれる」

これが条件となります。まさに「住宅ローン」です。

各銀行、住宅ローンの条件に「正社員勤続○年以上」があります。

これは、銀行からして「確実に返してくれる人」という思惑が浮かび上がってきます。

さらに、最近では住宅ローンの貸付の権利をひとまとめ(債権化)にして、よそに売り払う、なんていう

高度なテクニックを駆使しつつ、この分野に取り組んでいるわけです。

まとめますと、

①住宅ローンは、取りっぱぐれがない

②住宅ローン以外に、稼げる仕組みがない

こういう訳で、住宅ローンはこれからの日本の銀行の商売の主軸になって行くでしょう。

次の記事>>本講座① 金利上昇で消えるパパの夢